2019年度個人所得稅綜合所得匯算進入倒計時——根據規定,我國首次實施的個稅綜合所得年度匯算將于6月30日結束。在2020年6月份的市場部例行會議上,對于馬上就要結束的2019年度個人所得稅綜合所得匯算清繳,公司副總經理陳麗要求市場部全員要高度重視,務必在月底前全部完成個人所得稅的匯算清繳工作,以免影響個人納稅信用。

退稅是納稅人的權利

只要納稅人2019年度內已預繳稅額高于年度應納稅額,無論收入高低,無論退稅額多少,納稅人都可以申請退稅。比如,納稅人2019年度綜合所得年收入額不足6萬元,但平時預繳過個人所得稅的;又或2019年度有符合條件的專項附加扣除,但預繳稅款時沒有申報扣除的;還有的納稅人因年中就業、退職或者部分月份沒有收入等原因,減除專項扣除、專項附加扣除、企業(職業)年金以及商業健康保險、稅收遞延型養老保險等扣除不充分的;納稅人取得勞務報酬、稿酬、特許權使用費所得,年度中間適用的預扣率高于全年綜合所得年適用稅率等情形,都有可能通過綜合所得年度匯算申請退稅,享退稅紅利。

補稅是納稅人的義務

與此同時,補稅也是納稅人的義務。如果納稅人年度預繳稅額低于應納稅額的,且不符合國務院規定豁免匯算義務情形的,即綜合所得年度超過12萬元或者補稅金額超過400元的,均應當辦理年度匯算補稅。

若納稅人在兩個以上單位任職受雇并領取工資薪金,預繳稅款時重復扣除了基本減除費用的;或者納稅人有多項收入,各項綜合所得的收入加總后,適用綜合所得年稅率高于預扣率;又或者納稅人取得綜合所得,因扣繳義務人未依法申報收入并預扣預繳稅款,需補充申報收入等情形,或需辦理年度匯算補稅。

應補稅不補者將面臨處罰

如果屬于需要退稅的情形,納稅人可辦理年度匯算申報申請退稅或者放棄退稅,無需承擔任何責任。如納稅人需要補稅,未依法辦理綜合所得年度匯算的,可能面臨稅務行政處罰,并追繳稅款、加征滯納金,同時記入個人納稅信用檔案。

操作步驟:

1、登錄個稅APP,點擊進入【綜合所得年度匯算】。

2、來到填報方式的界面,在兩種方式中,我們建議首選【使用已申報數據填寫】的方式。

溫馨提示:

在申報前可先【查看收入納稅數據】。如果對收入信息有異議,系統支持對收入明細進行“申訴、刪除”哦!

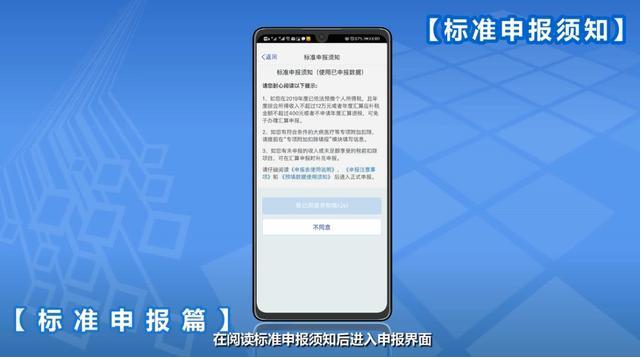

3、在閱讀標準申報須知后進入申報界面。

4、在個人基礎信息界面,選擇或確認【任職受雇單位】。

5、目前,因系統不自動帶入勞務報酬所得,如存在“勞務報酬所得”項目,請點擊【勞務報酬】右側的箭頭,再點擊頁面右上角【新增】,選擇通過【查詢導入】或【手工填寫】,完善勞務報酬所得收入情況。另外,稿酬所得可參照以上操作。

6、接著,您可對【收入】和【費用、免稅收入和稅前扣除】等項目進行核對。在核對無誤后點擊【保存】,再點擊【下一步】。

7、隨后,進入到稅款計算界面,系統會根據收入及減除數據,顯示應納稅額、減免稅額和已繳納稅額,通過計算結果,右下方會顯示【應補稅額】或【應退稅額】,確定無誤后便可點擊【提交申報】。

8、如果您需要補稅但年度綜合所得收入不超過12萬元,或者年度匯算補稅金額≤400元,且依法預扣預繳稅款的,可點擊【享受免申報】,再確認提交。

9、如果您需要補稅,可在申報成功后點擊【申請補稅】,可以通過銀行卡、支付寶、微信等多種方式進行補繳。

10、如果您需要辦理退稅,可點擊【申請退稅】。進入退稅申請界面,選擇在中國境內開立的I類銀行卡進行綁定,即可完成退稅申請。